Verbouwer

De Verbouwer sluit een hypotheek af voor kwaliteitsverbeteringen aan de huidige woning. In 60% van de aanvragen wordt hierbij gebruikgemaakt van een onderhandse verhoging, en in 40% van de gevallen is het door afsluiten van een tweede hypotheek.

Dit profiel wordt gekenmerkt door een laag hypotheekbedrag van circa € 50.000 met een zeer lage LTI van 0,7 (gemiddeld 3,2). De gemiddelde leeftijd van de Verbouwer is 43 jaar. Met een inkomen van € 81.000 lijkt de Verbouwer het meeste op de Opstromer, hoewel er verhoudingsgewijs iets meer aanvragen zijn waarbij maar één contractant wordt opgegeven.

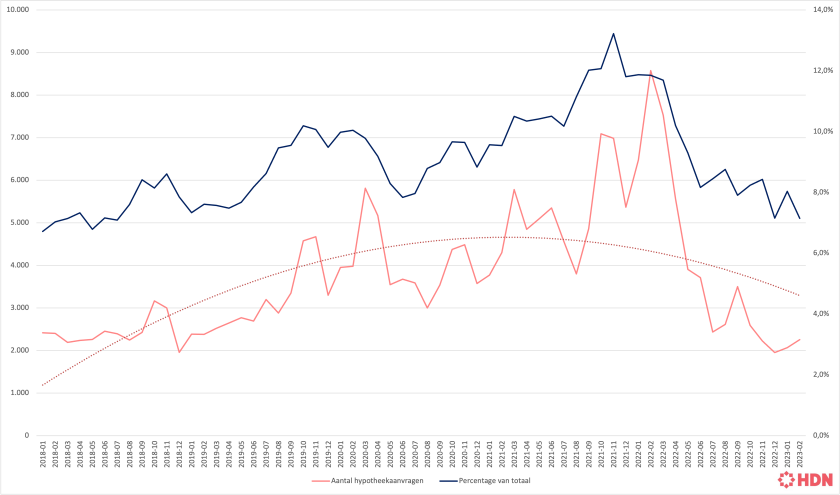

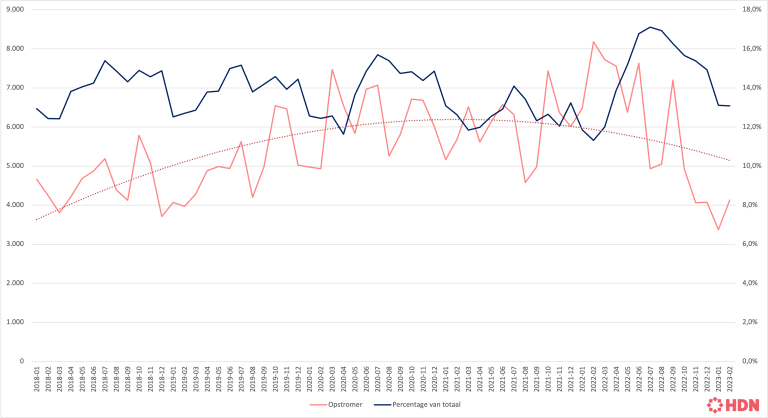

2022 het jaar van de Verbouwer

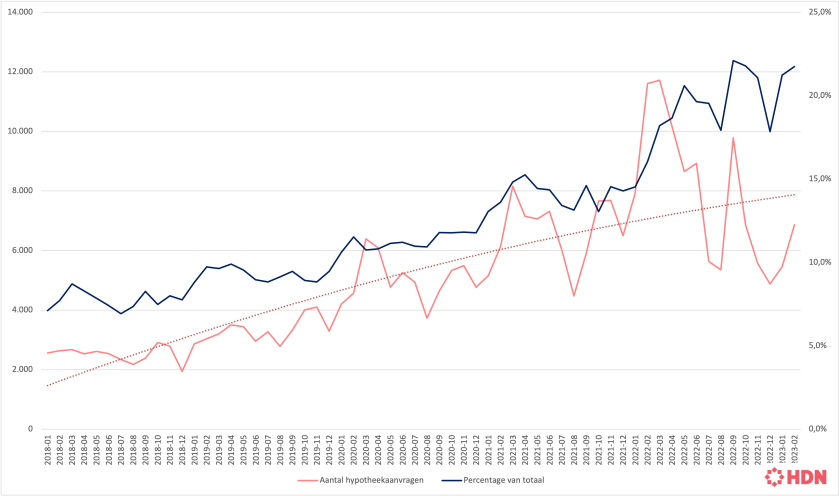

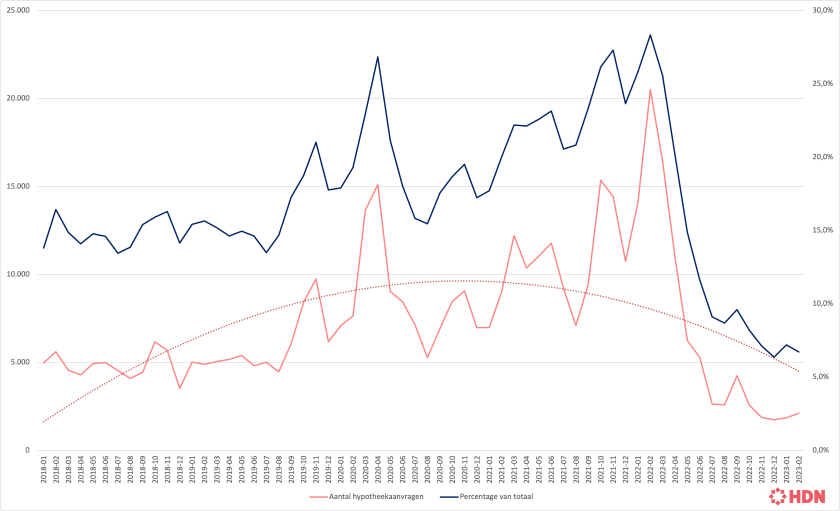

Net als in 2020 en 2021, heeft in 2022 dit profiel niet stilgezeten en is daarmee één van de meest aangevraagde profielen op de Nederlandse hypotheekmarkt. Met een gemiddeld aantal aanvragen per maand van 8.000 in 2022 tegen een gemiddeld aantal aanvragen van 6.600 in 2021 en 5.000 in 2020 is bijna heel Nederland aan het verbouwen geweest. Tegelijkertijd kan gezegd worden dat het tij lijkt te keren eind 2022, met ongeveer 4.800 aanvragen.

Verduurzaming

Bij 26,6% van de hypotheekaanvragen die in 2022 zijn aangevraagd door de Verbouwer is verduurzaming van belang. De explosief stijgende energieprijzen begin 2022 zorgen er o.a. voor dat deze groep meer energiebesparende voorzieningen treft, zoals het plaatsen van zonnepanelen.

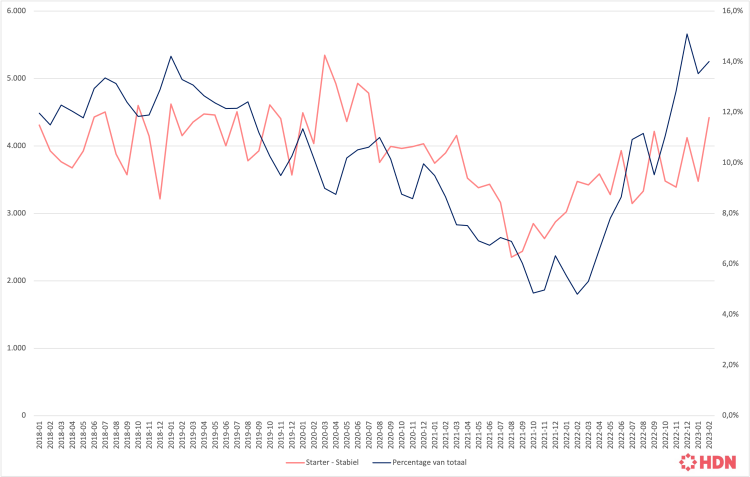

Starter Stabiel

De Starter Stabiel lijkt in vele opzichten op de Starter Jong. Met dat verschil dat de Starter Stabiel zekerheid wil voordat er een woning gekocht (kan) wordt(en). Vrijwel alle hypotheekaanvragen die in dit profiel vallen, vragen een hypotheek aan met NHG.

Om een woning te kopen moet De Starter Stabiel in 2022, net als de andere koopprofielen, meer lenen om een woning aan te schaffen. Een gemiddelde woning van deze groep is € 285.000, waar dat in 2021 € 262.000 is. Deze groep leent, in verhouding tot de waarde van de woning, het meest met een LTV van 86%.

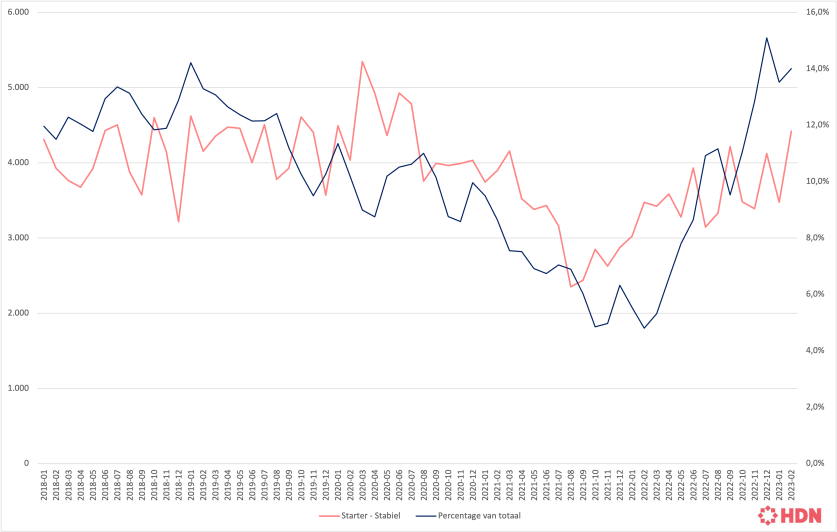

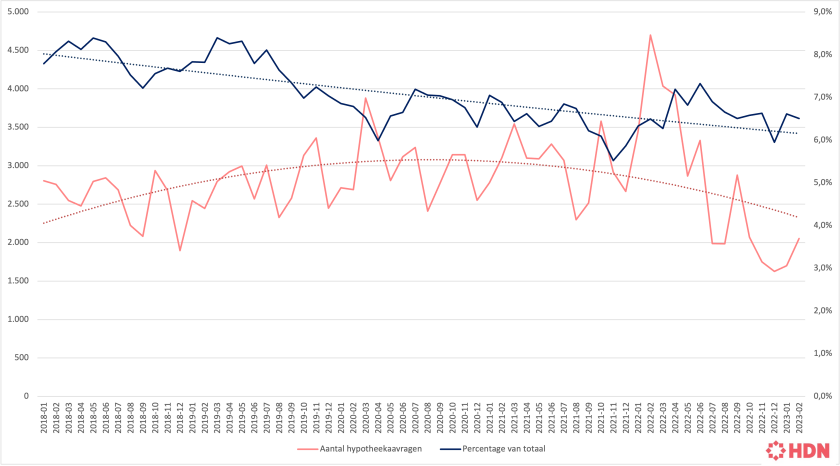

De Starter Stabiel is vóór april 2020 een stabiele groep, met gemiddeld 4.000 aanvragen per maand. In de coronatijd zijn ze weggevallen met als dieptepunt augustus 2021, dit had o.a. te maken met de seizoensinvloeden. In 2022 is deze groep aan het terugkrabbelen naar het niveau van 2018.

Met de verruiming van de NHG normen zien wij een versteviging van het marktaandeel van 15% eind 2022, waarbij de gemiddelde rentevast periode 13 jaar is, tegen een rente van gemiddeld 4%.

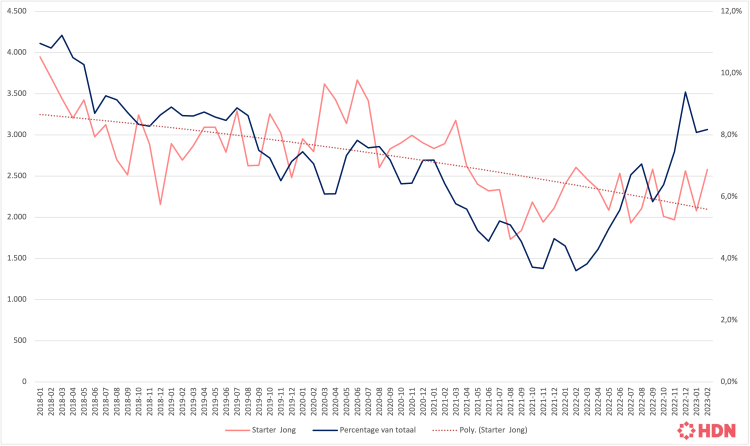

Starter Jong

Consumenten in dit profiel sluiten een hypotheek af om daarmee een eerste woning te kopen. Met een gemiddelde leeftijd van 31 jaar is de Starter Jong het jongste profiel en heeft verhoudingsgewijs de meeste alleenstaanden.

De Starter Jong heeft, net als de andere startersprofielen, een (relatief) hoge LTV van 83% en leent voor de aanschaf van een woning in 2022 circa € 227.000. In 40% van de aanvragen kiest de Starter Jong voor een rentevast periode van 10 jaar. De Starter Jong koopt in 2022 een woning voor gemiddeld € 278.000, wat ruim 11% meer is dan in 2021 (€ 250.000) en neemt gemiddeld € 40.000 eigen geld mee, met 15,3% een zeer sterke stijging t.o.v. 2021. De gemiddelde LTI van deze groep blijft stabiel 4,3, met een inkomen van € 54.000.

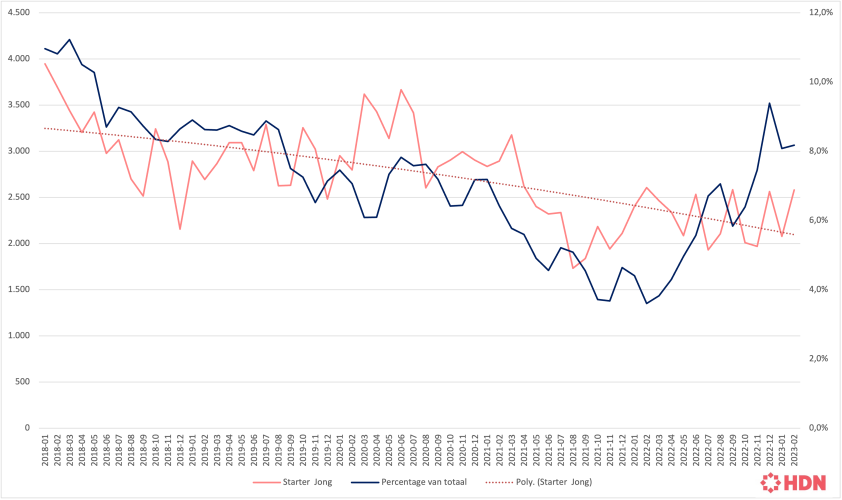

In een markt waar er overboden wordt, heeft deze groep het nog steeds lastig. Met ongeveer 2.300 aanvragen per maand is dit al sinds begin 2021 stabiel, maar nog altijd lager dan in 2018 en 2019, waar de Jonge Starter ongeveer 3.100 aanvragen per maand registreerde.

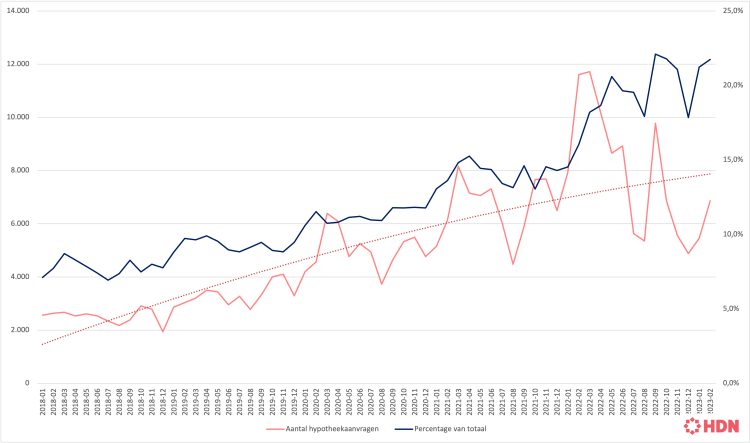

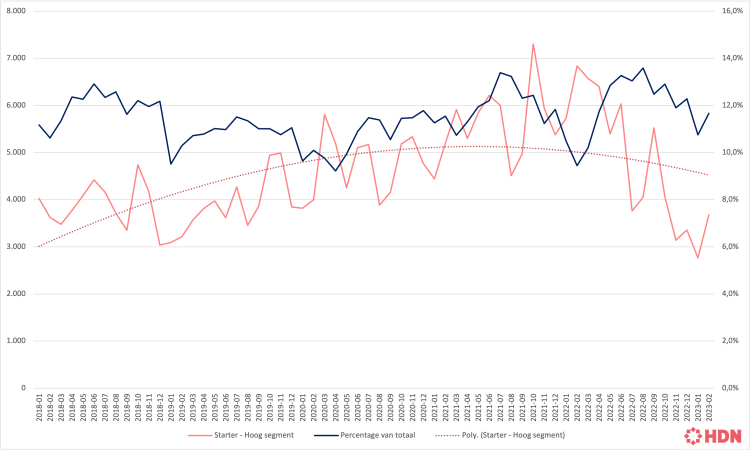

Starter Hoog Segment

De Starter Hoog Segment is met 38 jaar de oudste van alle startersprofielen. Bij 75% van de hypotheekaanvragen gaat het om twee hypotheekgevers die gezamenlijk een bruto jaarinkomen hebben van ruim € 99.000 per jaar. Ten opzichte van het inkomen leent de Starter Hoog Segment na de Opstromer Nieuwbouw het meest. In 2022 heeft deze groep een gemiddeld LTI van 4,3 (gemiddeld LTI is 3,2)

Starter Hoog segment zoekt het hoger op

In 2022 brengt de Starter Hoog Segment veel eigen middelen in. Met € 54.000 (een stijging van 9% t.o.v. 2021) brengen zij het meeste eigen geld in van alle profielen om een woning te kopen van gemiddeld € 508.000 (een stijging van 5% t.o.v. 2021). 10% van deze groep koopt een woning van meer dan € 750.000. Deze Starter is actief in de randstad, waar er geen plek meer is voor de Starter Jong en Stabiele starter, omdat woningen te duur zijn geworden. Zij bewegen zich, ook in 2022, naar de randgemeentes van Nederland.

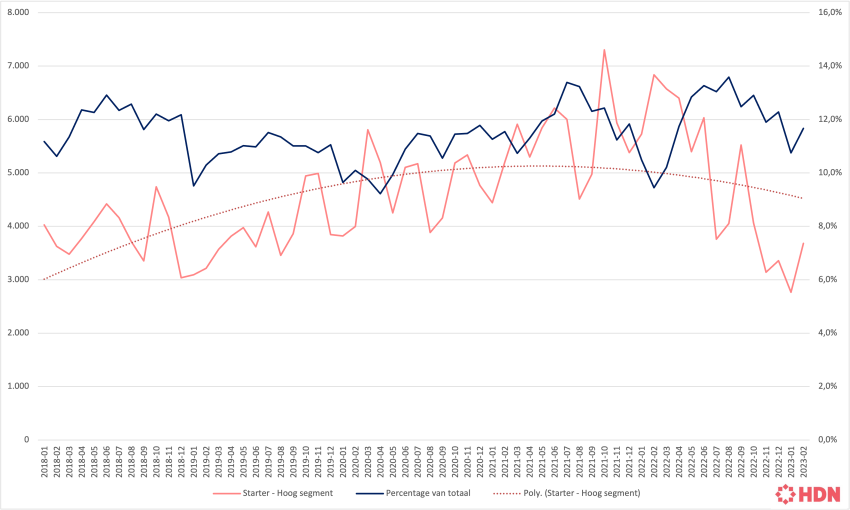

De Starter Hoog segment is sinds februari 2020 met ongeveer 5.000 aanvragen per maand de grootste Startersgroep, maar heeft in aantallen in 2022 flink moeten inleveren, onder andere aan de Starter Stabiel, deze groep is actiever in het NHG-domein.

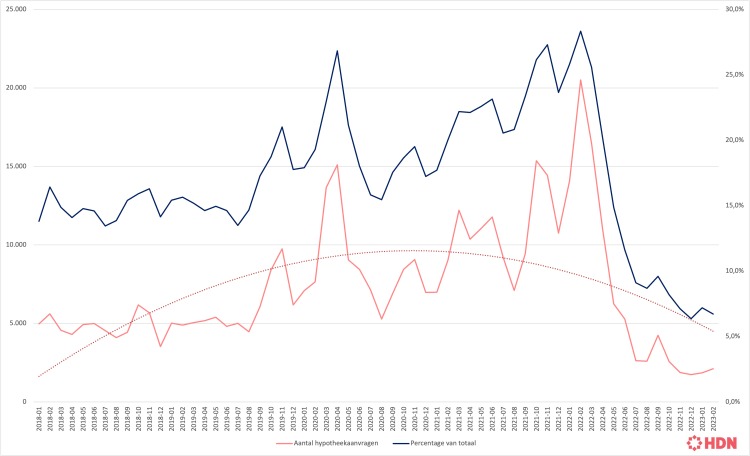

Oversluiter

De Oversluiter sluit de hypotheek veelal over om te profiteren van een lagere rente. Vaak is dat dan bij een andere hypotheekverstrekker.

De lage rente van de afgelopen jaren heeft gezorgd voor een hausse aan Oversluiters; zo’n 7.500 aanvragen per maand in 2022. Om nog snel te kunnen profiteren van de lage rente zien wij een alltime high van ruim 51.000 aanvragen in het eerste kwartaal van 2022. Oversluiten is aantrekkelijk, zelfs ondanks de boete op vervroegd aflossen van gemiddeld € 12.000. Inmiddels is de Oversluiter weggevallen naar circa 1.700 per maand in 2023.

Wie is de Oversluiter in 2022?

De Oversluiter die in het eerste kwartaal massaal in beweging komt is gemiddeld 49 jaar. Bijna 70% van de Oversluiters in 2022 is tussen de 50-65 jaar oud, heeft een gemiddeld hypotheekbedrag van € 230.000 en heeft met 51% de laagste LTV van de klantprofielen. Door de stijgende rente kiest deze groep nu gemiddeld 8 jaar kortere rentevast periodes, van 20 jaar rentevast periode in Q1 2022 naar 12 jaar in Q4 in 2022.

Lange doorlooptijden

Over alle HDN-klantprofielen heen zie je de doorlooptijd van de aanvraag stijgen. De Oversluiter ziet de doorlooptijd van een indicatief rentevoorstel stijgen naar bijna een werkweek in het tweede kwartaal van 2022. Afgezet tegen het eerste kwartaal is dit bijna een verdubbeling in tijd.

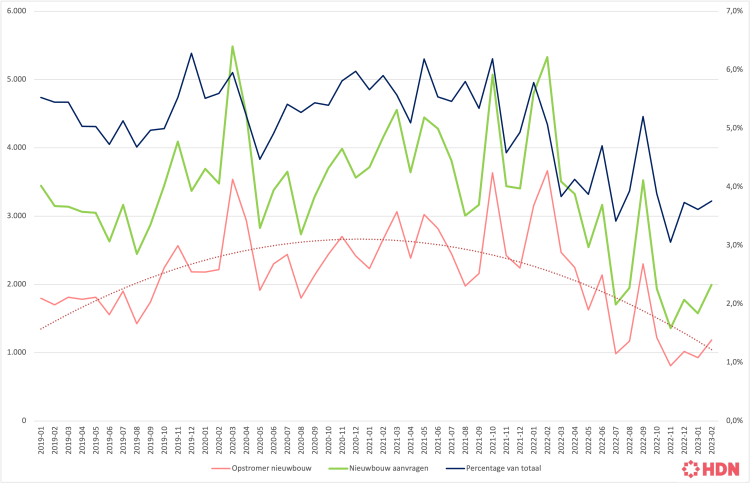

Opstromer Nieuwbouw

De Opstromer Nieuwbouw kan beschreven worden als welgestelde groep kopers. Consumenten sluiten een nieuwe hypotheek af om zo door te kunnen stromen naar een nieuwbouwwoning.

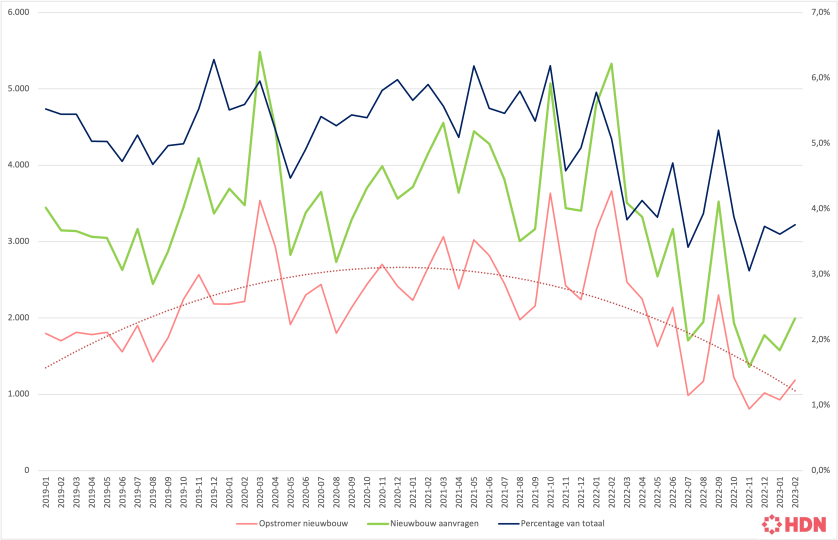

De Opstromer Nieuwbouw is gemiddeld 44 jaar en leent in 2022 circa € 528.000 voor een nieuwbouwwoning. De Opstromer nieuwbouw bestaat bijna alleen uit tweeverdieners met een gemiddeld inkomen van € 132.000. Deze groep leent verhoudingsgewijs het meeste met een LTI van 4,3. Na het vestigen van een all time high met 3600 hypotheekaanvragen in februari 2022, loopt het aantal aanvragen snel terug. Met als dieptepunt 807 aanvragen in november 2022. Over de gehele linie is het aantal hypotheekaanvragen voor nieuwbouwwoningen snel teruggelopen (zie groene lijn).

Niet gek als je ziet dat het aantal afgegeven bouwvergunningen in 2022 sterker terugloopt dan in 2021. Daarbij komt dat het aandeel Huurwoningen t.o.v. Koopwoningen groter is geworden, wat resulteert in een aanzienlijk tekort in het aantal bouwvergunningen in 2022 voor koopwoningen. Ander lastig punt is dat het gemiddeld twee jaar duurt voordat een woning wordt opgeleverd na het verkrijgen van de vergunning (bron CBS). Kijkende naar onze cijfers die teruglopen, aangevuld met die van het CBS, wordt het een hele opgave om de 100.000 woningen per jaar te bouwen waar de overheid graag naar streeft.

Opstromer

De Opstromer staat voor de aanvrager die een hypotheek aanvraagt om door te stromen naar een duurdere woning.

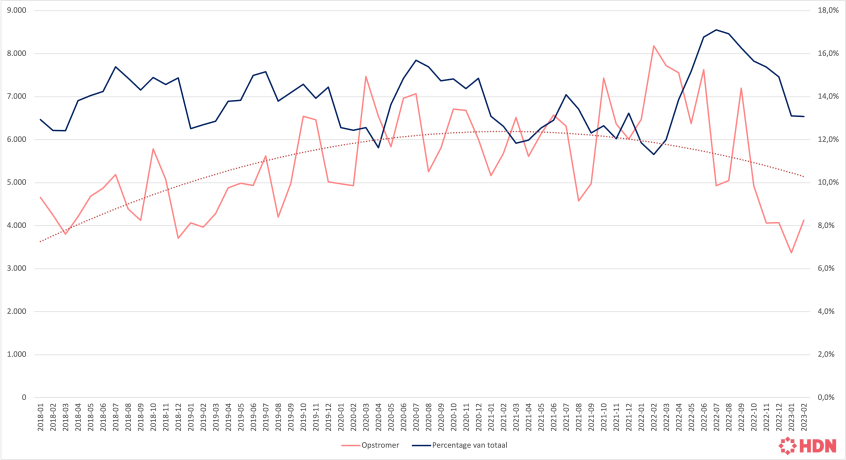

Naast de NHG Doorstromer is de Opstromer een belangrijke groep voor de doorstroming van de woningmarkt. Bij deze groep constateren wij een terugval vanaf juni 2022, met een kleine opleving in september. Met een gemiddeld bruto jaarinkomen in 2022 van € 91.000 en een gemiddeld hypotheekbedrag net boven de € 324.000, is de Opstromer met name in het middensegment van de woningmarkt actief. Het inkomen is doorgaans afkomstig uit vast dienstverband en er wordt vrijwel geen gebruikgemaakt van NHG.

Opstromer verduurzaamt

De Opstromer koopt in 95% van de hypotheekaanvragen een eengezinswoning. Deze woningen hebben met name een A-label, gevolgd door C-label. In 14,3% van de aanvragen voor een Opstromer wordt verduurzaming toegepast.

Naast de NHG-doorstromer is de afwikkeling van hypotheekaanvragen voor dit profiel goed op orde. Binnen 2,7 dag kan de adviseur het rente-aanbod ontvangen en ligt er na 34 dagen een bindende offerte. De conversie van 71% tot in beheer ligt daarentegen lager dan bij de NHG-doorstromer.

Ondernemer Aankoop

De Ondernemer Aankoop wordt gevormd door huishoudens waarbij het grootste deel van het inkomen afkomstig is uit een onderneming. Er wordt een nieuwe hypotheek afgesloten om een bestaande woning te kopen die relatief vaak wordt verbouwd.

Als wij kijken naar het hypotheekbedrag positioneerde de Ondernemer Aankoop zichzelf in 2021 en 2022 als nummer twee in het hogere segment met een gemiddeld hypotheekbedrag van respectievelijk € 404.000 en € 399.000. Het hypotheekbedrag daalde in 2023 verder naar € 371.000. Het klantprofiel De Hoog segment Starter heeft de nummer twee positie in 2023 overgenomen van de Ondernemer Aankoop, met een gemiddeld hypotheekbedrag van € 403.000.

Wat opvalt is dat de Ondernemer Aankoop jonger is geworden (39 jaar), wat gemiddeld genomen in het hoge segment een jonge koper is. Met een inkomen van € 112.000 koopt de Ondernemer Aankoop een woning van gemiddeld € 577.000 in 2023.

Proces optimalisatie noodzakelijk

De hypotheekaanvraag voor een Ondemer Aankoop is, logischerwijs, een complexe(re) aanvraag en vergt meer noodzakelijke controles. De gemiddelde doorlooptijd in 2022, voor het uitbrengen van een rente-aanbod, is dan ook hoger dan bij de andere profielen: te weten 3,6 dagen. Dat zien we ook terugkomen in het aantal stukken dat wordt opgevraagd en de conversie die, van alle profielen, het laagst ligt. Circa 60% van de aanvragen wordt daadwerkelijk in beheer genomen. Voornaamste oorzaak voor het afwijzen van de hypotheekaanvraag na controle van de stukken is het afkeuren van de Prognose Jaarcijfers en Jaarstukken in de afgelopen drie jaar. Met de komst van Zakelijke inkomensbeoordelaars, zien we dit proces efficiënter worden.

Gepensioneerde

Dit profiel onderscheidt zich logischerwijs met een hogere gemiddelde leeftijd van 68 jaar en een inkomen afkomstig uit pensioen of uitkering.

De Gepensioneerde is in 2022 zichtbaar actief. Over het gehele jaar gaat het bij 47% van de aanvragen om een oversluiting van de lopende hypotheek. De Gepensioneerde die oversluit verhoogt in 2021 vaker zijn hypotheek dan in 2022. In 2021 vraagt hij gemiddeld € 174.000 aan. Dit is gedaald naar € 150.000,-. Met het oversluiten van de lening verhoogt hij met gemiddeld € 11.000,-. Met het verhoogde hypotheekbedrag ondersteunt hij mogelijk familieleden, reserveert hij geld voor later of verbetert hij zijn bestaande woning.

Wanneer het de aanschaf van een woning betreft gaat het veelal om een bestaande woning met een marktwaarde vergelijkbaar met of lager dan de huidige woning. De gemiddelde LTV bij de gepensioneerde is 36%. Dat is op de verbouwer na, de laagste LTV van alle profielen.

De Gepensioneerde heeft z’n slag geslagen tijdens de coronapandemie. Met een hoog gemiddeld aantal aanvragen per maand is dit een zeer actieve groep. In het tweede deel van 2022 zien wij een aanzienlijke daling in aanvragen doordat er minder wordt overgesloten. Het aantal gepensioneerden dat doorstroomt blijft nagenoeg gelijk met ongeveer 1.000 aanvragen per maand.

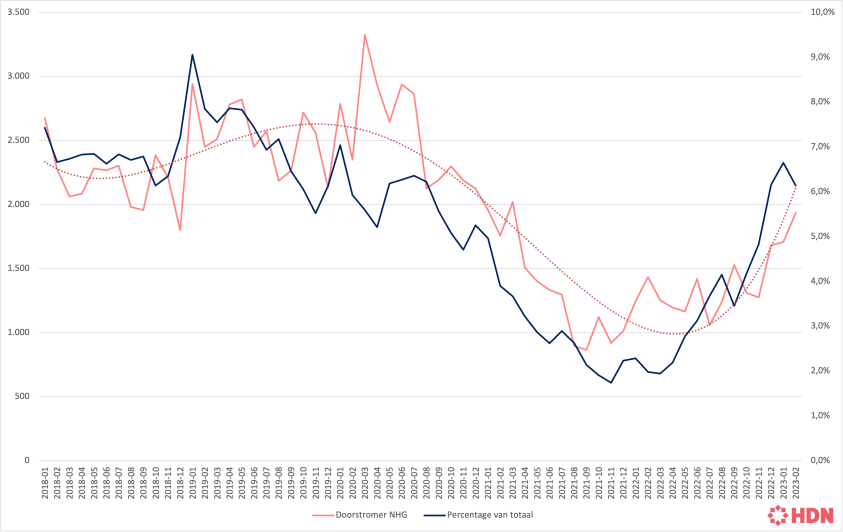

Doorstromer NHG

De Doorstromer NHG (Nationale Hypotheek Garantie) vraagt een nieuwe hypotheek met NHG aan om door te kunnen stromen naar een andere koopwoning. Hierbij gaat het vrijwel altijd om de aanschaf van een woning binnen de bestaande woningvoorraad die, in vergelijking met de andere profielen, redelijk vaak wordt verbouwd.

De aanpassing van de NHG-norm zie je duidelijk terug in dit klantprofiel, waarbij er in januari met grote regelmaat een opleving is in het aantal aanvragen. De doorstromer NHG zit over de gehele looptijd weer in de lift, na een terugval in zowel absolute aantallen als percentage de afgelopen twee jaar. Met als dieptepunt september 2021 met slechts 865 aanvragen in één maand.

Hypotheeksom neemt vlucht

In 2021 vroeg De doorstromer NHG, die gemiddeld 40 jaar oud is en een gezamenlijk inkomen heeft van € 57.000, een hypotheek aan van € 224.000 tegen een rente van 1,33%. Door de verruiming van de NHG-norm zien we niet alleen het marktaandeel van NHG stijgen maar zien we ook de doelgroep jonger worden en het inkomen verruimen. De gemiddelde leeftijd is met 2 jaar gedaald naar 38 jaar oud. Het gezamenlijk inkomen stijgt naar € 67.000 met een hypotheek van € 255.000 tegen een rente van gemiddeld 3,28% in de eerste periode van 2023.

De afwikkeling van hypotheekaanvragen voor dit profiel heeft de hypotheekmarkt redelijk goed voor elkaar, echter zag je hier ook een stijging in doorlooptijd. In het eerste kwartaal van 2022 ontvangt de intermediair het rente-aanbod binnen 1,9 dag, dat oploopt naar 3,1 dag in het tweede kwartaal. Het bindend aanbod kan de hypotheekverstrekker na 37 dagen in Q1 2022 overhandigen en 40,4 in Q2. De conversie van 75% tot in beheer ligt hoog in vergelijking met de andere profielen.

Rentestijgingen

In Q1 2022 loopt de hypotheekrente stevig op en is er een record aan renteverhogingen in februari. Het herstel van de economie, de hoge inflatie en het anticiperen op het afbouwen van stimuleringsmaatregelen door de centrale banken Fed en ECB zorgen voor een oplopende marktrente. Deze is met gemiddeld 1% gestegen in Q1 2022. De stijging van de hypotheekrente zorgt voor een activatie van alle klantprofielen, maar vooral van De Oversluiter en De Verbouwer. Deze twee profielen zijn respectievelijk verantwoordelijk voor circa 20.000 en 12.000 hypotheekaanvragen in februari 2022.

De groep hypotheekaanvragers voor een koopwoning is in Q2 2022 licht gedaald door onder andere een afwachtende houding, ingegeven door de onzekerheid in de woningmarkt. Doorstromers worden geactiveerd door de mogelijkheid om hun huidige (veelal lagere) hypotheekrente mee te verhuizen naar de volgende woning. Hiermee maakt de doorstromer die naar een andere woning verhuist ruimte voor de starter. Na jaren van dalende hypotheekrente waarin hypotheken opnieuw worden afgesloten, zien we inmiddels de trend dat doorstromers massaal hun hypotheek meenemen naar de nieuwe woning. Q3 2022 kenmerkt zich dan ook als hét kwartaal waarin dankbaar gebruik wordt gemaakt van de meeneemregeling.

Waar in Q1 2022 nog nagenoeg geen enkele doorstromer gebruikmaakt hiervan, zie je dat dit in december 2022 oploopt tot circa de helft van alle doorstromers. Gemiddeld nemen in 2022 doorstromers op een hypotheek van 355.000 euro een bedrag van 210.000 euro mee.

Auteur Arjen de Bake is binnen HDN verantwoordelijk voor business development, innovatie en datamanagement

Mede ingegeven door een wereldwijde onrust kent 2022 opvallende hoogte- en dieptepunten. Het all time high dagrecord is op 10 februari, met bijna 7.000 hypotheekaanvragen. Meer doorstromers zijn gedurende dat jaar de meeneemregeling actief gaan gebruiken en als je over de klantprofielen heen kijkt, dan zie je dat het aandeel NHG al sinds eind 2021 in de lift zit richting het niveau van begin 2019: 40% van de aanvragen, een verdubbeling t.o.v. eind 2021. Tot slot hebben wij bij HDN door de drukte op de hypotheekmarkt langere wachttijden gezien bij intermediairs en aanbieders. Doorlooptijden voor het uitbrengen van een rente-aanbod liepen op tot 4,2 dagen en bijna 55 dagen voor een Finaal Akkoord in de klantgroep Oversluiter.

Hypotheekgevers zijn er in verschillende soorten en maten. Van de alleenstaande die voor het eerst een huis koopt, tot het stel dat hun woning wil verduurzamen. HDN heeft onderzocht hoe het deze consumenten in 2022 is vergaan. En ja, het was een bijzonder jaar waarin de HDN-klantprofielen volop in beweging waren, ingezet door de eerste rentestijging in Q4 2021.

vanuit HDN-klantprofielen

De woningmarkt bekeken

Rentestijgingen

In Q1 2022 loopt de hypotheekrente stevig op en is er een record aan renteverhogingen in februari. Het herstel van de economie, de hoge inflatie en het anticiperen op het afbouwen van stimuleringsmaatregelen door de centrale banken Fed en ECB zorgen voor een oplopende marktrente. Deze is met gemiddeld 1% gestegen in Q1 2022. De stijging van de hypotheekrente zorgt voor een activatie van alle klantprofielen, maar vooral van De Oversluiter en De Verbouwer. Deze twee profielen zijn respectievelijk verantwoordelijk voor circa 20.000 en 12.000 hypotheekaanvragen in februari 2022.

De groep hypotheekaanvragers voor een koopwoning is in Q2 2022 licht gedaald door onder andere een afwachtende houding, ingegeven door de onzekerheid in de woningmarkt. Doorstromers worden geactiveerd door de mogelijkheid om hun huidige (veelal lagere) hypotheekrente mee te verhuizen naar de volgende woning. Hiermee maakt de doorstromer die naar een andere woning verhuist ruimte voor de starter. Na jaren van dalende hypotheekrente waarin hypotheken opnieuw worden afgesloten, zien we inmiddels de trend dat doorstromers massaal hun hypotheek meenemen naar de nieuwe woning. Q3 2022 kenmerkt zich dan ook als hét kwartaal waarin dankbaar gebruik wordt gemaakt van de meeneemregeling.

Waar in Q1 2022 nog nagenoeg geen enkele doorstromer gebruikmaakt hiervan, zie je dat dit in december 2022 oploopt tot circa de helft van alle doorstromers. Gemiddeld nemen in 2022 doorstromers op een hypotheek van 355.000 euro een bedrag van 210.000 euro mee.

Auteur Arjen de Bake is binnen HDN verantwoordelijk voor business development, innovatie en datamanagement

Verbouwer

De Verbouwer sluit een hypotheek af voor kwaliteitsverbeteringen aan de huidige woning. In 60% van de aanvragen wordt hierbij gebruikgemaakt van een onderhandse verhoging, en in 40% van de gevallen is het door afsluiten van een tweede hypotheek.

Dit profiel wordt gekenmerkt door een laag hypotheekbedrag van circa € 50.000 met een zeer lage LTI van 0,7 (gemiddeld 3,2). De gemiddelde leeftijd van de Verbouwer is 43 jaar. Met een inkomen van € 81.000 lijkt de Verbouwer het meeste op de Opstromer, hoewel er verhoudingsgewijs iets meer aanvragen zijn waarbij maar één contractant wordt opgegeven.

2022 het jaar van de Verbouwer

Net als in 2020 en 2021, heeft in 2022 dit profiel niet stilgezeten en is daarmee één van de meest aangevraagde profielen op de Nederlandse hypotheekmarkt. Met een gemiddeld aantal aanvragen per maand van 8.000 in 2022 tegen een gemiddeld aantal aanvragen van 6.600 in 2021 en 5.000 in 2020 is bijna heel Nederland aan het verbouwen geweest. Tegelijkertijd kan gezegd worden dat het tij lijkt te keren eind 2022, met ongeveer 4.800 aanvragen.

Verduurzaming

Bij 26,6% van de hypotheekaanvragen die in 2022 zijn aangevraagd door de Verbouwer is verduurzaming van belang. De explosief stijgende energieprijzen begin 2022 zorgen er o.a. voor dat deze groep meer energiebesparende voorzieningen treft, zoals het plaatsen van zonnepanelen.

Starter Stabiel

De Starter Stabiel lijkt in vele opzichten op de Starter Jong. Met dat verschil dat de Starter Stabiel zekerheid wil voordat er een woning gekocht (kan) wordt(en). Vrijwel alle hypotheekaanvragen die in dit profiel vallen, vragen een hypotheek aan met NHG.

Om een woning te kopen moet De Starter Stabiel in 2022, net als de andere koopprofielen, meer lenen om een woning aan te schaffen. Een gemiddelde woning van deze groep is € 285.000, waar dat in 2021 € 262.000 is. Deze groep leent, in verhouding tot de waarde van de woning, het meest met een LTV van 86%.

De Starter Stabiel is vóór april 2020 een stabiele groep, met gemiddeld 4.000 aanvragen per maand. In de coronatijd zijn ze weggevallen met als dieptepunt augustus 2021, dit had o.a. te maken met de seizoensinvloeden. In 2022 is deze groep aan het terugkrabbelen naar het niveau van 2018.

Met de verruiming van de NHG normen zien wij een versteviging van het marktaandeel van 15% eind 2022, waarbij de gemiddelde rentevast periode 13 jaar is, tegen een rente van gemiddeld 4%.

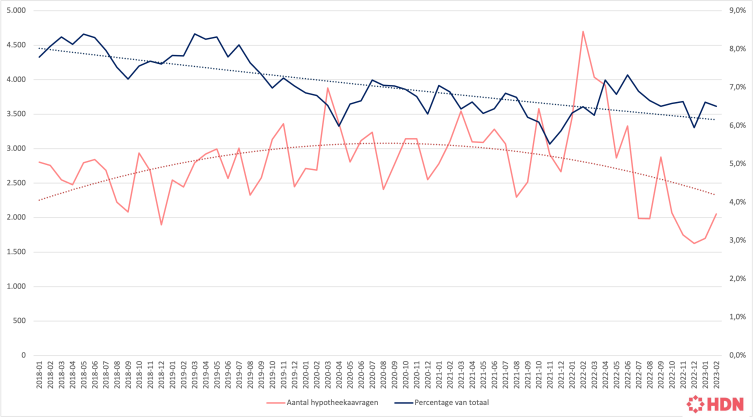

Starter Jong

Consumenten in dit profiel sluiten een hypotheek af om daarmee een eerste woning te kopen. Met een gemiddelde leeftijd van 31 jaar is de Starter Jong het jongste profiel en heeft verhoudingsgewijs de meeste alleenstaanden.

De Starter Jong heeft, net als de andere startersprofielen, een (relatief) hoge LTV van 83% en leent voor de aanschaf van een woning in 2022 circa € 227.000. In 40% van de aanvragen kiest de Starter Jong voor een rentevast periode van 10 jaar. De Starter Jong koopt in 2022 een woning voor gemiddeld € 278.000, wat ruim 11% meer is dan in 2021 (€ 250.000) en neemt gemiddeld € 40.000 eigen geld mee, met 15,3% een zeer sterke stijging t.o.v. 2021. De gemiddelde LTI van deze groep blijft stabiel 4,3, met een inkomen van € 54.000.

In een markt waar er overboden wordt, heeft deze groep het nog steeds lastig. Met ongeveer 2.300 aanvragen per maand is dit al sinds begin 2021 stabiel, maar nog altijd lager dan in 2018 en 2019, waar de Jonge Starter ongeveer 3.100 aanvragen per maand registreerde.

Starter Hoog Segment

De Starter Hoog Segment is met 38 jaar de oudste van alle startersprofielen. Bij 75% van de hypotheekaanvragen gaat het om twee hypotheekgevers die gezamenlijk een bruto jaarinkomen hebben van ruim € 99.000 per jaar. Ten opzichte van het inkomen leent de Starter Hoog Segment na de Opstromer Nieuwbouw het meest. In 2022 heeft deze groep een gemiddeld LTI van 4,3 (gemiddeld LTI is 3,2)

Starter Hoog segment zoekt het hoger op

In 2022 brengt de Starter Hoog Segment veel eigen middelen in. Met € 54.000 (een stijging van 9% t.o.v. 2021) brengen zij het meeste eigen geld in van alle profielen om een woning te kopen van gemiddeld € 508.000 (een stijging van 5% t.o.v. 2021). 10% van deze groep koopt een woning van meer dan € 750.000. Deze Starter is actief in de randstad, waar er geen plek meer is voor de Starter Jong en Stabiele starter, omdat woningen te duur zijn geworden. Zij bewegen zich, ook in 2022, naar de randgemeentes van Nederland.

De Starter Hoog segment is sinds februari 2020 met ongeveer 5.000 aanvragen per maand de grootste Startersgroep, maar heeft in aantallen in 2022 flink moeten inleveren, onder andere aan de Starter Stabiel, deze groep is actiever in het NHG-domein.

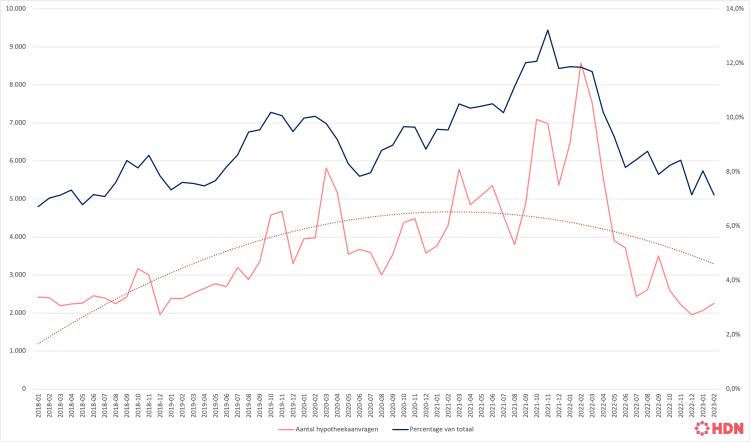

Oversluiter

De Oversluiter sluit de hypotheek veelal over om te profiteren van een lagere rente. Vaak is dat dan bij een andere hypotheekverstrekker.

De lage rente van de afgelopen jaren heeft gezorgd voor een hausse aan Oversluiters; zo’n 7.500 aanvragen per maand in 2022. Om nog snel te kunnen profiteren van de lage rente zien wij een alltime high van ruim 51.000 aanvragen in het eerste kwartaal van 2022. Oversluiten is aantrekkelijk, zelfs ondanks de boete op vervroegd aflossen van gemiddeld € 12.000. Inmiddels is de Oversluiter weggevallen naar circa 1.700 per maand in 2023.

Wie is de Oversluiter in 2022?

De Oversluiter die in het eerste kwartaal massaal in beweging komt is gemiddeld 49 jaar. Bijna 70% van de Oversluiters in 2022 is tussen de 50-65 jaar oud, heeft een gemiddeld hypotheekbedrag van € 230.000 en heeft met 51% de laagste LTV van de klantprofielen. Door de stijgende rente kiest deze groep nu gemiddeld 8 jaar kortere rentevast periodes, van 20 jaar rentevast periode in Q1 2022 naar 12 jaar in Q4 in 2022.

Lange doorlooptijden

Over alle HDN-klantprofielen heen zie je de doorlooptijd van de aanvraag stijgen. De Oversluiter ziet de doorlooptijd van een indicatief rentevoorstel stijgen naar bijna een werkweek in het tweede kwartaal van 2022. Afgezet tegen het eerste kwartaal is dit bijna een verdubbeling in tijd.

Opstromer Nieuwbouw

De Opstromer Nieuwbouw kan beschreven worden als welgestelde groep kopers. Consumenten sluiten een nieuwe hypotheek af om zo door te kunnen stromen naar een nieuwbouwwoning.

De Opstromer Nieuwbouw is gemiddeld 44 jaar en leent in 2022 circa € 528.000 voor een nieuwbouwwoning. De Opstromer nieuwbouw bestaat bijna alleen uit tweeverdieners met een gemiddeld inkomen van € 132.000. Deze groep leent verhoudingsgewijs het meeste met een LTI van 4,3. Na het vestigen van een all time high met 3600 hypotheekaanvragen in februari 2022, loopt het aantal aanvragen snel terug. Met als dieptepunt 807 aanvragen in november 2022. Over de gehele linie is het aantal hypotheekaanvragen voor nieuwbouwwoningen snel teruggelopen (zie groene lijn).

Niet gek als je ziet dat het aantal afgegeven bouwvergunningen in 2022 sterker terugloopt dan in 2021. Daarbij komt dat het aandeel Huurwoningen t.o.v. Koopwoningen groter is geworden, wat resulteert in een aanzienlijk tekort in het aantal bouwvergunningen in 2022 voor koopwoningen. Ander lastig punt is dat het gemiddeld twee jaar duurt voordat een woning wordt opgeleverd na het verkrijgen van de vergunning (bron CBS). Kijkende naar onze cijfers die teruglopen, aangevuld met die van het CBS, wordt het een hele opgave om de 100.000 woningen per jaar te bouwen waar de overheid graag naar streeft.

Opstromer

De Opstromer staat voor de aanvrager die een hypotheek aanvraagt om door te stromen naar een duurdere woning.

Naast de NHG Doorstromer is de Opstromer een belangrijke groep voor de doorstroming van de woningmarkt. Bij deze groep constateren wij een terugval vanaf juni 2022, met een kleine opleving in september. Met een gemiddeld bruto jaarinkomen in 2022 van € 91.000 en een gemiddeld hypotheekbedrag net boven de € 324.000, is de Opstromer met name in het middensegment van de woningmarkt actief. Het inkomen is doorgaans afkomstig uit vast dienstverband en er wordt vrijwel geen gebruikgemaakt van NHG.

Opstromer verduurzaamt

De Opstromer koopt in 95% van de hypotheekaanvragen een eengezinswoning. Deze woningen hebben met name een A-label, gevolgd door C-label. In 14,3% van de aanvragen voor een Opstromer wordt verduurzaming toegepast.

Naast de NHG-doorstromer is de afwikkeling van hypotheekaanvragen voor dit profiel goed op orde. Binnen 2,7 dag kan de adviseur het rente-aanbod ontvangen en ligt er na 34 dagen een bindende offerte. De conversie van 71% tot in beheer ligt daarentegen lager dan bij de NHG-doorstromer.

Ondernemer Aankoop

De Ondernemer Aankoop wordt gevormd door huishoudens waarbij het grootste deel van het inkomen afkomstig is uit een onderneming. Er wordt een nieuwe hypotheek afgesloten om een bestaande woning te kopen die relatief vaak wordt verbouwd.

Als wij kijken naar het hypotheekbedrag positioneerde de Ondernemer Aankoop zichzelf in 2021 en 2022 als nummer twee in het hogere segment met een gemiddeld hypotheekbedrag van respectievelijk € 404.000 en € 399.000. Het hypotheekbedrag daalde in 2023 verder naar € 371.000. Het klantprofiel De Hoog segment Starter heeft de nummer twee positie in 2023 overgenomen van de Ondernemer Aankoop, met een gemiddeld hypotheekbedrag van € 403.000.

Wat opvalt is dat de Ondernemer Aankoop jonger is geworden (39 jaar), wat gemiddeld genomen in het hoge segment een jonge koper is. Met een inkomen van € 112.000 koopt de Ondernemer Aankoop een woning van gemiddeld € 577.000 in 2023.

Proces optimalisatie noodzakelijk

De hypotheekaanvraag voor een Ondemer Aankoop is, logischerwijs, een complexe(re) aanvraag en vergt meer noodzakelijke controles. De gemiddelde doorlooptijd in 2022, voor het uitbrengen van een rente-aanbod, is dan ook hoger dan bij de andere profielen: te weten 3,6 dagen. Dat zien we ook terugkomen in het aantal stukken dat wordt opgevraagd en de conversie die, van alle profielen, het laagst ligt. Circa 60% van de aanvragen wordt daadwerkelijk in beheer genomen. Voornaamste oorzaak voor het afwijzen van de hypotheekaanvraag na controle van de stukken is het afkeuren van de Prognose Jaarcijfers en Jaarstukken in de afgelopen drie jaar. Met de komst van Zakelijke inkomensbeoordelaars, zien we dit proces efficiënter worden.

Gepensioneerde

Dit profiel onderscheidt zich logischerwijs met een hogere gemiddelde leeftijd van 68 jaar en een inkomen afkomstig uit pensioen of uitkering.

De Gepensioneerde is in 2022 zichtbaar actief. Over het gehele jaar gaat het bij 47% van de aanvragen om een oversluiting van de lopende hypotheek. De Gepensioneerde die oversluit verhoogt in 2021 vaker zijn hypotheek dan in 2022. In 2021 vraagt hij gemiddeld € 174.000 aan. Dit is gedaald naar € 150.000,-. Met het oversluiten van de lening verhoogt hij met gemiddeld € 11.000,-. Met het verhoogde hypotheekbedrag ondersteunt hij mogelijk familieleden, reserveert hij geld voor later of verbetert hij zijn bestaande woning.

Wanneer het de aanschaf van een woning betreft gaat het veelal om een bestaande woning met een marktwaarde vergelijkbaar met of lager dan de huidige woning. De gemiddelde LTV bij de gepensioneerde is 36%. Dat is op de verbouwer na, de laagste LTV van alle profielen.

De Gepensioneerde heeft z’n slag geslagen tijdens de coronapandemie. Met een hoog gemiddeld aantal aanvragen per maand is dit een zeer actieve groep. In het tweede deel van 2022 zien wij een aanzienlijke daling in aanvragen doordat er minder wordt overgesloten. Het aantal gepensioneerden dat doorstroomt blijft nagenoeg gelijk met ongeveer 1.000 aanvragen per maand.

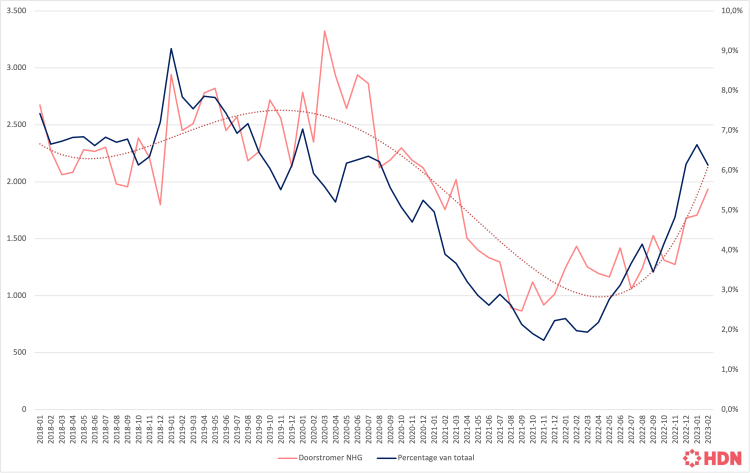

Doorstromer NHG

De Doorstromer NHG (Nationale Hypotheek Garantie) vraagt een nieuwe hypotheek met NHG aan om door te kunnen stromen naar een andere koopwoning. Hierbij gaat het vrijwel altijd om de aanschaf van een woning binnen de bestaande woningvoorraad die, in vergelijking met de andere profielen, redelijk vaak wordt verbouwd.

De aanpassing van de NHG-norm zie je duidelijk terug in dit klantprofiel, waarbij er in januari met grote regelmaat een opleving is in het aantal aanvragen. De doorstromer NHG zit over de gehele looptijd weer in de lift, na een terugval in zowel absolute aantallen als percentage de afgelopen twee jaar. Met als dieptepunt september 2021 met slechts 865 aanvragen in één maand.

Hypotheeksom neemt vlucht

In 2021 vroeg De doorstromer NHG, die gemiddeld 40 jaar oud is en een gezamenlijk inkomen heeft van € 57.000, een hypotheek aan van € 224.000 tegen een rente van 1,33%. Door de verruiming van de NHG-norm zien we niet alleen het marktaandeel van NHG stijgen maar zien we ook de doelgroep jonger worden en het inkomen verruimen. De gemiddelde leeftijd is met 2 jaar gedaald naar 38 jaar oud. Het gezamenlijk inkomen stijgt naar € 67.000 met een hypotheek van € 255.000 tegen een rente van gemiddeld 3,28% in de eerste periode van 2023.

De afwikkeling van hypotheekaanvragen voor dit profiel heeft de hypotheekmarkt redelijk goed voor elkaar, echter zag je hier ook een stijging in doorlooptijd. In het eerste kwartaal van 2022 ontvangt de intermediair het rente-aanbod binnen 1,9 dag, dat oploopt naar 3,1 dag in het tweede kwartaal. Het bindend aanbod kan de hypotheekverstrekker na 37 dagen in Q1 2022 overhandigen en 40,4 in Q2. De conversie van 75% tot in beheer ligt hoog in vergelijking met de andere profielen.

Mede ingegeven door een wereldwijde onrust kent 2022 opvallende hoogte- en dieptepunten. Het all time high dagrecord is op 10 februari, met bijna 7.000 hypotheekaanvragen. Meer doorstromers zijn gedurende dat jaar de meeneemregeling actief gaan gebruiken en als je over de klantprofielen heen kijkt, dan zie je dat het aandeel NHG al sinds eind 2021 in de lift zit richting het niveau van begin 2019: 40% van de aanvragen, een verdubbeling t.o.v. eind 2021. Tot slot hebben wij bij HDN door de drukte op de hypotheekmarkt langere wachttijden gezien bij intermediairs en aanbieders. Doorlooptijden voor het uitbrengen van een rente-aanbod liepen op tot 4,2 dagen en bijna 55 dagen voor een Finaal Akkoord in de klantgroep Oversluiter.

vanuit HDN-klantprofielen

De woningmarkt bekeken